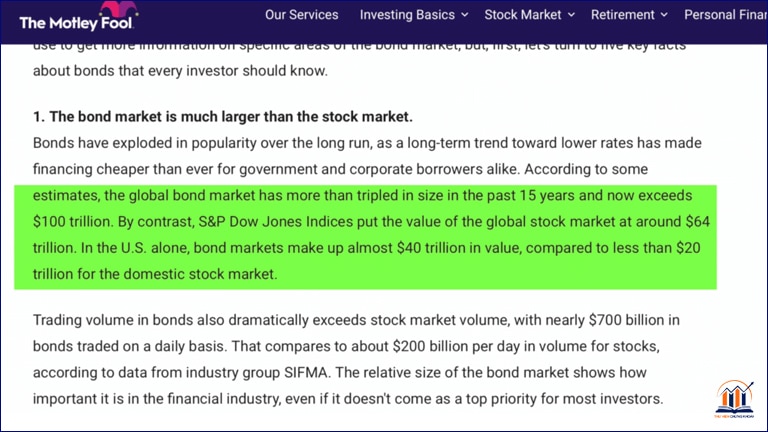

Trên thị trường chứng khoán, có hai sản phẩm phổ biến để đầu tư. Đó là cổ phiếu và trái phiếu. Trên thực tế, trái phiếu sẽ hơi xa lạ với phần đông nhà đầu tư, nhưng quy mô của thị trường trái phiếu lại lớn hơn rất nhiều so với thị trường cổ phiếu.

Khái niệm trái phiếu.

Trái phiếu là gì ?. Nó là một loại chứng khoán nợ quy ước nghĩa vụ của chủ thể phát hành phải trả cho chủ thể nắm giữ trái phiếu một khoản tiền lãi xác định, thường là trong những khoảng thời gian cụ thể, kèm theo việc phải hoàn trả số tiền vay ban đầu ( được gọi là mệnh giá trái phiếu) khi đáo hạn.

Hiểu một cách đơn giản thì trái phiếu là một loại chứng khoán được chính phủ hoặc doanh nghiệp phát hành ra để tăng vốn. Đây là mối quan hệ vay – trả với một mức lãi suất nhất định (thường là cao hơn gửi tiết kiệm). Nên trái phiếu còn được gọi là Chứng khoán thu nhập cố định (Fixed Income Securities).

Đặc điểm của trái phiếu.

Chủ thể phát hành trái phiếu là gì?.

Bản chất của người phát hành là một đặc trưng quan trọng của trái phiếu. Có 2 loại người phát hành chính là Chính phủ (Trung ương và địa phương) và công ty. Chính phủ là người phát hành đáng tin cậy nhất do có được những điều kiện đảm bảo cao nhất cho việc hoàn trả gốc và trả lãi.

Còn trong phạm trù doanh nghiệp, thì người phát hành có nhiều loại. Mỗi loại có khả năng khác nhau trong việc đáp ứng các nghĩa vụ đã thỏa thuận với người cho vay. Nói cách khác, có thể coi rủi ro thanh toán của trái phiếu chính phủ là bằng 0, còn các trái phiếu công ty khác nhau có mức độ rủi ro thanh toán khác nhau.

Có 2 kiểu chủ thể phát hành trái phiếu:

- Chính phủ (trung ương hoặc địa phương)

- Doanh nghiệp

Trong 2 kiểu chủ thể phát hành trái phiếu thì chính phủ được đánh giá là chủ thể có tính tin cậy cao hơn do những ràng buộc để đảm bảo cao nhất cho việc hoàn trả gốc và lãi. Thường thì trái phiếu chính phủ được xem là dạng chứng khoán phi rủi ro.

Đối với trái phiếu doanh nghiệp, người phát hành lại phân thành nhiều loại nhỏ hơn, mỗi loại sẽ có khả năng khác nhau trong việc thực hiện các nghĩa vụ đã cam kết với người vay. Nói cách khác, tùy theo loại trái phiếu doanh nghiệp mà sẽ có các mức rủi ro khác nhau trong việc hoàn trả gốc và lãi.

Thời hạn của trái phiếu là gì?.

Thời hạn của trái phiếu là số thời gian (thường là năm) để chấm dứt sự tồn tại của khoản nợ. Thời hạn này được gọi là thời gian đáo hạn trái phiếu. Khi đáo hạn, chủ thể phát hành phải thu hồi trái phiếu và trả khoản vay gốc.

Nói chung những trái phiếu có thời hạn từ 1 – 5 năm được gọi là trái phiếu ngắn hạn; từ 5 đến 10 năm được gọi là trái phiếu trung hạn; trên 12 năm là những trái phiếu dài hạn.

- Thời hạn 1 -5 năm: trái phiếu ngắn hạn.

- Thời hạn 5 – 10 năm: trái phiếu trung hạn.

- Thời hạn > 12 năm: trái phiếu dài hạn.

Thời hạn của trái phiếu là một đặc điểm quan trọng, nó sẽ cho biết:

- Khoảng thời gian để nhận được các khoản thanh toán lãi định kỳ

- Lãi suất của trái phiếu cao hay thấp tùy thuộc vào thời hạn của nó

- Giá của trái phiếu sẽ thay đổi trong quãng đời của nó khi lãi suất trên thị trường thay đổi, nên tính biến động giá của trái phiếu phụ thuộc và thời gian đáo hạn của nó. Giả sử các yếu tố khác cố định, thời gian đáo hạn càng dài thì giá của trái phiếu càng biến động lớn trước sự thay đổi của lãi suất.

Mệnh giá trái phiếu là gì và lãi suất cuống phiếu.

Mệnh giá (face value) hay còn gọi là “Giá trị danh nghĩa” là số tiền vốn gốc của một chứng khoán, chính sách bảo hiểm hoặc đơn vị tiền tệ. Đây là giá trị mà các tổ chức phát hành ấn định cho chứng khoán và được ghi rõ trên loại chứng khoán đó.

Vậy mệnh giá trái phiếu là gì ? Đó là số tiền vốn gốc được ghi trên mặt của tờ trái phiếu. Đây là số tiền mà chủ thể phát hành sẽ hoàn trả cho người nắm giữ trái phiếu khi đến thời điểm đáo hạn.

Lãi suất cuống phiếu hay còn gọi là lãi suất danh nghĩa. Đây là mức lãi suất mà chủ thể phát hành đồng ý trả theo định kỳ và xuyên suốt trong thời hạn nắm giữ trái phiếu. Mức lãi suất này ta đem nhân với mệnh giá trái phiếu sẽ ra số tiền lãi theo định kỳ mà người nắm giữ trái phiếu được nhận.

Thông thường thì tất cả các loại trái phiếu đều trả lãi cuống phiếu theo định kỳ mỗi năm hoặc một năm 2 lần, trừ loại trái phiếu không trả lãi theo định kỳ (zero coupon bond). Loại trái phiếu này khá đặc biệt, người mua sẽ được mua với mức giá thấp hơn nhiều so với mệnh giá. Khi đáo hạn, lãi được nhận chính là khoản chênh lệch giữa mệnh giá và giá mua lúc đầu.

Ngoài ra còn có loại trái phiếu với lãi suất thả nổi, lãi suất cuống phiếu được ấn định lại theo định kỳ và tuân theo một quy chuẩn nào đó được quy ước trước.

Một ý nghĩa quan trọng của lãi suất cuống phiếu, đó là thể hiện mức độ phản ứng của giá trái phiếu khi lãi suất thay đổi. Giả định các yếu tố khác không đổi, lãi suất cuống phiếu càng cao thì giá trái phiếu càng ít thay đổi trước sự biến động của lãi suất. Kết quả là tính biến động của GIÁ TRÁI PHIẾU sẽ có mối quan hệ ngược chiều với LÃI SUẤT CUỐNG PHIẾU và THỜI GIAN ĐÁO HẠN.

Giá phát hành trái phiếu và Thị giá của trái phiếu.

Giá phát hành có thế cao hơn, thấp hơn hoặc bằng với mệnh giá trái phiếu.

Thị giá là giá trị thị trường khi nhà đầu tư mua bán lại trái phiếu.

Các yếu tố ảnh hưởng đến giá phát hành hành và thị giá trái phiếu:

1 – Kỳ hạn trái phiếu càng dài, giá càng thấp.

Thời gian càng dài sẽ tỷ lệ thuận với nguy cơ rủi ro trái chủ phải nhận. Thế nên giá trái phiếu phải càng thấp mới đủ thu hút được người đầu tư.

2- Sự thay đổi trong lãi suất thị trường. Lãi suất tăng thì giá trái phiếu giảm và ngược lại.

Với cùng một mức lãi suất thì đương nhiên nhà đầu tư sẽ lựa chọn gửi tiết kiệm thay vì mua trái phiếu. Bởi vậy nhà đầu tư có xu hướng bán trái phiếu đi khiến thị giá giảm xuống.

3 – Xếp hạn tín dụng của tổ chức phát hành.

Nếu tổ chức phát hành có xếp hạng tín nhiệm tốt thì họ có khả năng trả nợ tốt. Điều này cũng đồng nghĩa với mức độ rủi ro trái chủ nhận sẽ thấp hơn so với khi mua trái phiếu của tổ chức phát hành khác. Bởi vậy, họ sẽ có khả năng phát hành trái phiếu với giá cao hơn và thị giá cũng sẽ ổn định hơn.

Phân loại trái phiếu.

Dựa trên các tiêu chí khác nhau mà sẽ có những cách phân loại trái phiếu khác nhau, cụ thể:

Phân loại theo hình thức ghi danh.

Trái phiếu vô danh là loại trái phiếu không được mang tên trái chủ, kể cả trên mặt trái phiếu cũng như trên sổ sách của chủ thể phát hành. Loại trái phiếu này sẽ được đính những tờ chứng chỉ, khi đến hạn trả lãi, trái chủ chỉ việc xé ra và mang đến ngân hàng để nhận lãi. Khi trái phiếu đáo hạn, trái chủ mang trái phiếu đó đến ngân hàng để nhận lại khoản cho tiền vay.

Trái phiếu ghi danh là loại trái phiếu có ghi rõ tên và địa chỉ của trái chủ, cả trên mặt trái phiếu và trên sổ của chủ thể phát hành. Hình thức ghi danh có thể thực hiện cho toàn bộ số vốn gốc và lãi hoặc chỉ thực hiện cho mình phần vốn gốc.

Loại trái phiếu ghi danh toàn bộ đang ngày càng phổ biến là loại trái phiếu ghi sổ, nó không có dạng vật chất (tờ trái phiếu) mà thay vào đó, quyền sở hữu được xác lập bằng việc lưu giữ tên và địa chỉ của trái chủ trên hệ thống máy tính. Ở thị trường chứng khoán Việt nam, các nghiệp vụ này được quản lý bởi UBCKNN.

Phân loại dựa trên chủ thể phát hành trái phiếu.

Trái phiếu chính phủ.

Đây là loại trái phiếu do chính phủ phát hành. Trái phiếu là một trong những công cụ nợ chính phủ sử dụng nhằm mục đích bù đắp thâm hụt ngân sách; tài trợ cho các công trình đầu tư công hoặc làm công cụ điều tiết trong chính sách tiền tệ. Trái phiếu chính phủ được xem là loại chứng khoán phi rủi ro thanh toán và nó cũng có tính thanh khoản rất cao. Do đặc điểm này, lãi suất cuống phiếu của trái phiếu chính phủ được xem là quy chuẩn để làm căn cứ xác định lãi suất của các công cụ nợ khác có cùng kỳ hạn.

Trái phiếu công trình.

Đây là loại trái phiếu được phát hành nhằm huy động vốn cho những mục đích cụ thể, thường là để xây dựng các công trình cơ sở hạ tầng hoặc công trình phúc lợi công cộng. Loại trái phiếu này có chủ thể phát hành là chính phủ trung ương hoặc chính quyền địa phương.

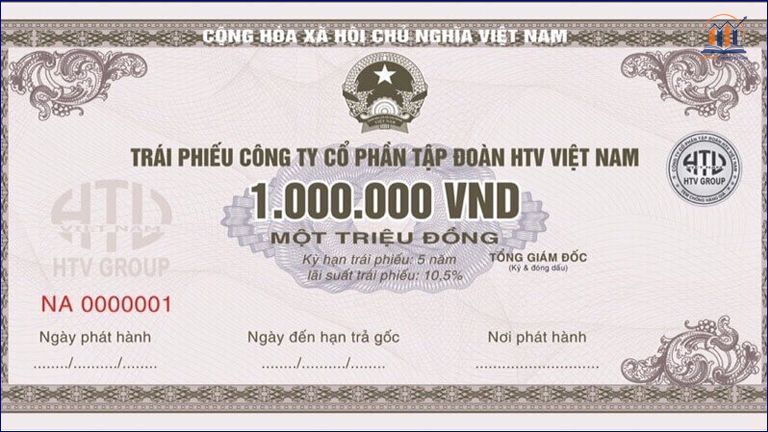

Trái phiếu công ty (Trái phiếu doanh nghiệp).

Trái phiếu công ty là gì ? Nó là loại trái phiếu do các công ty phát hành nhằm mục đích vay vốn dài hạn. Trái phiếu công ty có các đặc điểm là:

- Được trả lãi định kỳ, trả gốc khi đáo hạn. Cũng có công ty sẽ phát hành loại zero coupon bond.

- Trái chủ không được tham dự vào các quyết định của công ty

- Khi công ty tuyên bố phá sản thì được ưu tiên thanh toán trước cổ phiếu

- Có những điều kiện cụ thể kèm theo, hoặc có những hình thức đảm bảo.

Trái phiếu công ty lại được phân làm nhiều loại, cụ thể:

- Trái phiếu có đảm bảo là những loại trái phiếu được đảm bảo bằng những tài sản thế chấp cụ thể. Trái chủ của loại trái phiếu này được bảo vệ ở mức độ cao, khi công ty phá sản, họ có quyền đòi nợ bằng một tài sản cụ thể (thường là bất động sản, tài sản cố định của công ty, …)

- Trái phiếu không có đảm bảo là loại trái phiếu tín chấp và không được đảm bảo bằng tài sản, chỉ được đảm bảo bằng uy tín của công ty. Trong trường hợp công ty bị phá sản, người nắm giữ trái phiếu này được giải quyết quyền lợi sau người nắm giữ trái phiếu có đảm bảo nhưng trước các cổ đông. Các trái phiếu tín chấp có thể chuyển đổi cho phép người nắm giữ có quyền chuyển trái phiếu thành cổ phiếu thường của doanh nghiệp phát hành. Thời điểm chuyển đổi có thể được chỉ định và thời điểm cụ thể hoặc bất kỳ thời điểm nào theo thỏa thuận.

Dù được phân chia thành nhiều loại khác nhau, nhưng có một điểm chung mà tất cả các loại trái phiếu trên đều có, đó là: Trái chủ có thể biết trước thời điểm mình được nhận các khoản tiền thanh toán và số tiền cụ thể là bao nhiêu. Tuy nhiên có những trái phiếu có kèm theo những điều khoản đặc biệt, Những người đầu tư vào các loại trái phiếu này sẽ không thể dự kiến chính xác được các khoản tiền lời thu về. Cụ thể:

- Trái phiếu có lãi suất thả nổi, là loại trái phiếu được ấn định lại lãi suất theo định kỳ (có thể là 6 tháng 1 lần hoặc 1 năm; 2 năm;…). Loại trái phiếu này được phát hành trong những giai đoạn có nhiều biến động mạnh về lãi suất thị trường nhằm hạn chế thiệt hại cho cả 2 bên tham gia.

- Trái phiếu có thể mua lại, là loại trái phiếu cho phép chủ thể phát hành có thể mua lại toàn bộ hay 1 phần những trái phiếu đã phát hành trước khi đáo hạn và trong những điều kiện nhất định. Nếu việc mua lại này diễn ra thì các dòng thanh toán của trái phiếu sẽ kết thúc sớm hơn so với thời hạn của trái phiếu.

- Trái phiếu có thể bán lại, là loại trái phiếu cho phép trái chủ trong những điều kiện nhất định có thể bán lại cho chủ thể phát hành và thu tiền về trước thời điểm đáo hạn trái phiếu. Trường hợp này cũng sẽ làm thay đổi dòng thanh toán nhận được từ trái phiếu trong điều kiện bình thường.

- Trái phiếu có thể chuyển đổi, là loại trái phiếu cho phép trái chủ trong những điều kiện nhất định có thể quy đổi trái phiếu lấy cổ phiếu thường, theo một tỷ lệ và mức giá đã quy định từ trước.

Nguyên tắc khi mua bán trái phiếu.

Trái phiếu có thể mua đi bán lại trước thời điểm đáo hạn. Khác với gửi tiết kiệm, lãi trái phiếu được tính tới ngày bán trước hạn.

Ví dụ: Bạn mua trái phiếu mệnh giá 10 triệu đồng với thời hạn 2 năm và lãi suất 12%/năm. Trong trường hơp không có gì thay đổi, sau 2 năm bạn sẽ nhận được số tiền 12 triệu 400 ngàn đồng (cả gốc và lãi). Nếu bạn quyết định bán lại cho chủ thể phát hành trước thời hạn, chẳng hạn 1 năm thì bạn vẫn nhận được 11 triệu 200 ngàn đồng (bao gồm gốc 10 triệu và lãi 1 triệu 200). Khác với gửi tiết kiệm, nếu bạn rút tiền sớm hơn kỳ hạn thì bạn sẽ mất toàn bộ lãi hoặc được tính theo lãi suất tiền gửi không kỳ hạn.

Trên đây là toàn bộ nội dung bài viết “Trái phiếu là gì và những điều cần biết khi đầu tư trái phiếu. Nếu bạn cần hỗ trợ giải đáp thắc mắc, vui lòng để liên hệ trực tiếp hoặc để lại lời nhắn cho mình qua google form tại đây nhé.

Bài viết liên quan

- Các chỉ số EV, EBIT và EBITDA trong định giá chứng khoán.

- ROE là gì? ROAE là gì? Cách tính và ý nghĩa trong phân tích đầu tư.

- Vốn hóa thị trường, cổ phiếu blue chip, cổ phiếu midcap và cổ phiếu penny

Bài viết có thể bạn quan tâm